Conociendo detalles del Régimen MYPE Tributario (RMT)

28 de Febrero, 2017

¿Aún tiene dudas sobre el régimen MYPE Tributario (En adelante RMT)? ¿Declaró en RMT y no sabe qué más hacer? ¿Qué obligaciones tengo en el RMT? ¿Cómo realizo el cambio de régimen?

Estas y otras consultas analizaremos en este post y que son de vital importancia para tomar una decisión acertada en la empresa.

¿Qué es RMT?

http://spij.minjus.gob.pe/Graficos/Peru/2016/Diciembre/20/EXP-DL-1269.pdf ) precisa que es un régimen tributario destinado a impulsar el crecimiento y desarrollo de las MYPE, al crear un entorno tributario favorable que propicie su desarrollo. Asimismo, permite que los contribuyentes que se acojan, tributen de acuerdo a su real capacidad contributiva, y pretende ser una alternativa atractiva de ingreso a la formalidad debido a su tasa reducida y flexibilización en la obligación de llevado de libros y registros contables.

¿Porqué existe?

Cuando se analiza la problemática de las MYPE en la Exposición de motivos se indica que: “En el 2015, la mayoría de empresas con ingresos netos anuales no mayores a las 1700 UIT (37%) se acogieron al Régimen General del Impuesto a la Renta. Asimismo, EL 60% de las empresas con ingresos anuales entre 25 UIT y 150 UIT optaron por acogerse al Régimen General del Impuesto a la Renta, dejando de lado a los regímenes tributarios que les facilitan el cumplimiento de las obligaciones tributarias, corno son el NRUS o el RER.

En el mismo sentido, de las microempresas que se acogieron al Régimen General, solo alrededor del 12% superaba el límite de ingresos netos establecido para el RER, es decir, S/ 525 000 (Quinientos veinticinco mil y 00/100 Soles).

Asimismo, el 83% de las empresas genera ingresos menores a las 25 UIT y. de estas empresas, el 70% se encuentran acogidas al NRUS o al RER

De lo expuesto. se advierte que actualmente las empresas con ingresos menores de 25 UIT tienen la opción de elegir por pagar el impuesto a la renta sobre la base de su utilidad o sobre la base de ingresos, según el régimen tributario que elijan.

Sin embargo, los regímenes tributarios (NRUS y RER) no cumplen con la finalidad para la que fueron creados debido a que no resultan atractivos para los contribuyentes, pues ellos prefieren acogerse al Régimen General del Impuesto a la Renta tributando sobre una tasa más elevada respecto de sus rentas o, en el peor de los casos, no se acogen a ningún régimen tributario, prefiriendo mantenerse en la informalidad.

Empero la informalidad perpetúa la baja productividad de nuestra economía e impacta directamente en la calidad de vida de los ciudadanos. A razón de ella, el Estado deja de recaudar los recursos necesarios para dinamizar la inversión pública y fomentar el crecimiento de la economía La alta persistencia de la informalidad afecta directamente la capacidad del Estado para construir la infraestructura de servicios necesaria, por ejemplo: escuelas, comisarías, hospitales y carreteras.

Un Perú moderno requiere la formalización del sistema empresarial del país donde el contacto entre el Estado y los emprendedores sea simple y eficiente. En un país moderno, el Estado cumple un rol promotor, facilitador y regulador de la actividad empresarial privada, donde los emprendedores de empresas con ingresos anuales no mayor a las 1700 UIT tienen múltiples oportunidades de desarrollo productivo.

En sentido, el Estado pretende aportar al crecimiento en la economía nacional de los antes mencionados, a través del fomento de un ambiente propicio para la formalización con el objetivo de ampliar la base tributaria, mediante la creación de un nuevo Régimen MYPE Tributario.”[1]

Normas que se han ajustado para el nacimiento de este Régimen

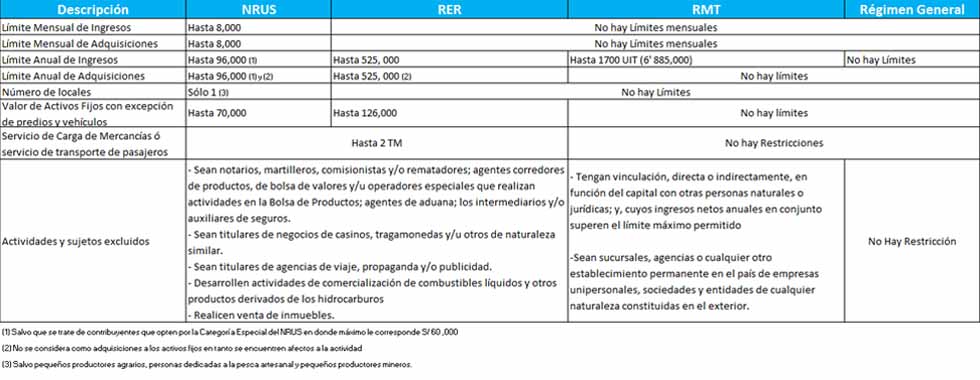

NRUS. – Mediante el Decreto Legislativo N° 1270 se retiraron las categorías 3,4 y 5 del presente régimen y paso de tener ingresos hasta 360,000 anuales a tan sólo 96 000.

Asimismo, se ha dispuesto a través del citado dispositivo que la SUNAT presumirá la existencia de ventas o ingresos por servicios omitidos por todo el ejercicio gravable, cuando detecte a través de información obtenida de terceros, que las adquisiciones de bienes y/o servicios, excede en 50% (cincuenta por ciento) los S/ 96,000.00 (noventa y seis mil y 00/100 Soles) siempre que adicionalmente el deudor tributario se encuentre en la situación de no habido para efectos tributarios o no presente y/o exhiba lo requerido por la Administración Tributaria en los plazos establecidos.

La citada presunción será de aplicación a todos los meses comprendidos en el requerimiento.

Otra modificación que se realizó en este régimen es que se prohibió a las empresas individuales de Responsabilidad Limitada y se indicó que las que se hubieren estado acogidas al Nuevo RUS podrán acogerse al Régimen Especial con la declaración y pago de la cuota del mes de enero de 2017 siempre que se efectúe dentro de la fecha de su vencimiento o acogerse al Régimen MYPE Tributario o ingresar al Régimen General, según corresponda, con la declaración del mes de enero de 2017 y aquellos sujetos que no ejerzan cualquiera de las opciones antes señaladas serán incorporados de oficio al Régimen MYPE Tributario, salvo que en el ejercicio de sus facultades de fiscalización la SUNAT deba incorporar estos sujetos en el Régimen General, de corresponder.

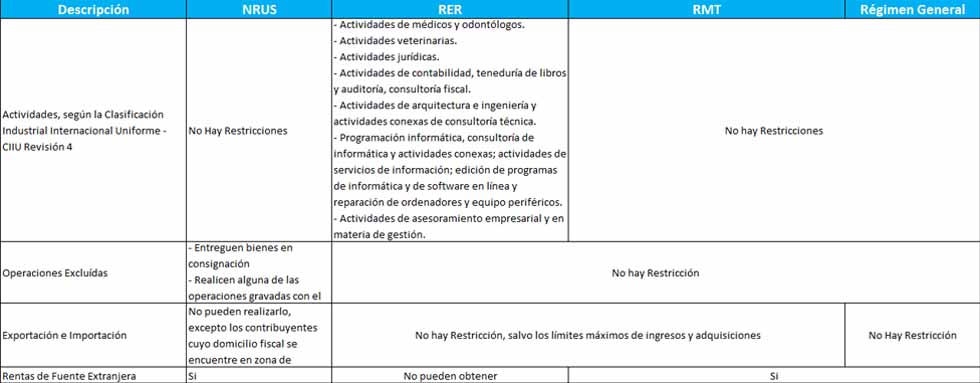

RER (Régimen Especial del Impuesto a la Renta). –

Se agregó como actividades excluidas a:

- Auxiliares de seguros y las empresas que

- Obtengan rentas de fuente extranjera

Otra novedad es que los contribuyentes que incumplan en cualquier situación descrita en la norma, ya no se pasarán de oficio al General, sino que tendrán la posibilidad de acogerse en el RMT.

A continuación, un resumen con las principales diferencias por régimen tributario:

¿Quiénes pueden estar en el RMT?

Los contribuyentes a los que se refiere el artículo 14 de la Ley del Impuesto a la Renta, domiciliados en el país; siempre que sus ingresos netos no superen las 1700 UIT en el ejercicio gravable.

Se considera Ingresos Netos a la totalidad de ingresos brutos provenientes de las rentas de tercera categoría a las que hace referencia el artículo 28 de la Ley del Impuesto a la Renta deducidas las devoluciones, bonificaciones, descuentos y conceptos similares que respondan a las costumbres de la plaza, incluyendo las rentas de fuente extranjera determinada de acuerdo a lo dispuesto en el artículo 51 de la Ley del Impuesto a la Renta.

Es decir, todos los ingresos gravados y no gravados.

¿Quiénes no pueden?

No están comprendidos en el RMT los que incurran en cualquiera de los siguientes supuestos:

– Tengan vinculación, directa o indirectamente, en función del capital con otras personas naturales o jurídicas; y, cuyos ingresos netos anuales en conjunto superen las 1700 UIT (S/ 6´715,000.00 Soles para el ejercicio 2016, considerando la UIT de S/ 3,950.

Se considera vinculación de acuerdo al reglamento del D. Leg 1269, aprobado por el D.S. N° 403-2016-EF:

– Una persona natural o jurídica posea más del treinta por ciento (30%) del capital de otra persona jurídica, directamente o por intermedio de un tercero.

– Más del treinta por ciento (30%) del capital de dos (2) o más personas jurídicas pertenezca a una misma persona natural o jurídica, directamente o por intermedio de un tercero.

– El capital de dos (2) o más personas jurídicas pertenezca, en más del treinta por ciento (30%), a socios comunes a éstas.

– Sean sucursales, agencias o cualquier otro establecimiento permanente en el país de empresas unipersonales, sociedades y entidades de cualquier naturaleza constituidas en el exterior.

– Hayan obtenido en el ejercicio gravable anterior ingresos netos anuales superiores a 1700 UIT.

Acogimiento de Régimen

Los sujetos que inicien actividades en el transcurso del ejercicio gravable podrán acogerse al RMT, en tanto no se hayan acogido al Régimen Especial o al Nuevo RUS o afectado al Régimen General y siempre que no se encuentren en algunos de los supuestos señalados en el párrafo anterior.

El acogimiento al RMT se realizará únicamente con ocasión de la declaración jurada mensual que corresponde al mes de inicio de actividades declarado en el RUC, siempre que se efectúe dentro de la fecha de vencimiento.

Se entiende que los sujetos inician actividades cuando:

– Se inscriban por primera vez en el RUC o estando inscritos en el RUC se afecten por primera vez a rentas de tercera categoría.

– Se hubieran reactivado en el RUC y la baja hubiera ocurrido en un ejercicio gravable anterior, siempre que no hayan generado rentas de tercera categoría en el ejercicio anterior a la reactivación.

Cambios de Régimen

Del NRUS al RMT, RER o General

Está se puede realizar en cualquier mes del año, mediante la presentación de la declaración jurada que corresponda a dichos regímenes[2]. En dichos casos las cuotas pagadas en el Nuevo RUS tendrán carácter cancelatorio, debiendo tributar según las normas del Régimen MYPE Tributario o Régimen Especial o Régimen General, a partir del cambio de régimen.

Del RMT, RER o General al NRUS

Sólo lo podrán efectuar en el ejercicio gravable siguiente con ocasión de la declaración y pago de la cuota del período enero y siempre que se efectúe dentro de la fecha de su vencimiento; si al mes de enero los contribuyentes se encuentran con suspensión de actividades, el acogimiento será con la declaración y pago de la cuota correspondiente al mes de reinicio de actividades siempre que se efectúe dentro de la fecha de su vencimiento. De existir saldo a favor del IGV pendiente de aplicación o pérdidas de ejercicios anteriores, estas se perderán una vez producido el acogimiento al Nuevo RUS.

Del RMT o General al RER

El acogimiento se realizará únicamente con ocasión de la declaración y pago de la cuota que corresponda al período Enero y siempre que se efectúe dentro de la fecha de su vencimiento.

El acogimiento al Régimen Especial tendrá carácter permanente, salvo que el contribuyente opte por acogerse al Nuevo Régimen Único Simplificado o al Régimen MYPE Tributario o ingrese al Régimen General; o se encuentre obligado a incluirse en el Régimen MYPE Tributario o en el Régimen General.

Del RER al RMT o General

Los contribuyentes acogidos al Régimen Especial podrán acogerse al Régimen MYPE Tributario o ingresar al Régimen General en cualquier mes del ejercicio gravable, mediante la presentación de la declaración jurada que corresponda.

Del General al RMT

Los contribuyentes del Régimen General se afectarán al RMT, con la declaración correspondiente al mes de enero del ejercicio gravable siguiente a aquel en el que no incurrieron en los supuestos de exclusión del RMT[3].

Del RMT al General

Los sujetos del RMT ingresarán al Régimen General en cualquier mes del ejercicio gravable.

Es decir, la regla es si quieres subir de régimen [4]se puede realizar en cualquier mes del año. En cambio, si quieres bajar de régimen, este sólo puede realizarse en el período enero del ejercicio siguiente.

Inclusión de Oficio al RMT

Si la SUNAT detecta a sujetos que realizan actividades generadoras de obligaciones tributarias y que no se encuentren inscritos en el RUC, o que estando inscritos no se encuentren afectos a rentas de tercera categoría debiéndolo estar, o que registren baja de inscripción en dicho registro, procederá de oficio a inscribirlos al RUC o a reactivar el número de registro, según corresponda, y acogerlos en el RMT siempre que:

– No corresponda su inclusión al Nuevo RUS, conforme el artículo 6-A de la Ley del Nuevo RUS; y,

– Se determine que los sujetos no incurren en algunos de los supuestos señalados para la exclusión del RMT.

La inclusión operará a partir de la fecha de generación de los hechos imponibles determinados por la SUNAT, la que podrá ser incluso anterior a la fecha de la detección, inscripción o reactivación de oficio.

En caso no corresponda su inclusión al RMT, la SUNAT deberá afectarlos al Régimen General.

Por otro lado, La SUNAT ha incorporado de oficio al RMT, a los contribuyentes que al 31 de diciembre de 2016 hubieren estado tributando en el Régimen General y cuyos ingresos netos del ejercicio gravable 2016 no superaron las 1700 UIT, salvo que se hayan acogido al Nuevo RUS o Régimen Especial, con la declaración correspondiente al mes de enero del ejercicio gravable 2017; sin perjuicio que la SUNAT pueda en virtud de su facultad de fiscalización incorporar a estos sujetos en el Régimen General de corresponder.

Determinación de los Impuestos

Los sujetos del RMT determinarán la renta neta de acuerdo a las disposiciones del Régimen General contenidas en la Ley del Impuesto a la Renta y sus normas reglamentarias. Empero, existen obligaciones formales que están exentos conforme se aprecia en los puntos señalados más adelante.

El impuesto a la renta a cargo de los sujetos del RMT se determinará aplicando a la renta neta anual determinada de acuerdo a lo que señale la Ley del Impuesto a la Renta, la escala progresiva acumulativa de acuerdo al siguiente detalle:

RENTA NETA ANUAL TASAS

Hasta 15 UIT 10%

Más de 15 UIT 29,50%

Pago a cuenta del IR

Los contribuyentes del RMT cuyos ingresos netos anuales del ejercicio no superen las 300 UIT declararán y abonarán con carácter de pago a cuenta del impuesto a la renta, la cuota que resulte de aplicar el uno por ciento (1,0%) a los ingresos netos obtenidos en el mes.

Para efectos de determinar los pagos a cuenta del impuesto a la renta de tercera categoría del ejercicio 2017, en el caso los contribuyentes del RMT que tengan ingresos netos anuales superiores a las 300 UIT, el coeficiente deberá ser multiplicado por 0,8000.

Lo dispuesto en el primer párrafo de esta disposición, también será de aplicación tratándose de los pagos a cuenta del impuesto a la renta de tercera categoría correspondientes a los meses de enero y febrero del ejercicio 2018.

Suspensión de Pagos a Cuenta

Se podrá suspender sus pagos a cuenta a partir del mes de agosto siempre que:

- a) En el estado de ganancias y pérdidas al 31 de julio no se haya obtenido impuesto calculado; o,

- b) La sumatoria de los pagos a cuenta efectivamente realizados y el saldo a favor pendiente de aplicación, de existir, sea mayor o igual al impuesto anual proyectado.

Para efectos de calcular el impuesto anual proyectado, la renta neta imponible obtenida del estado de ganancias y pérdidas al 31 de julio se multiplicará por un factor de doce sétimos (12/7) y a este resultado se le aplicarán las tasas del RMT.

A fin de determinar la renta neta imponible para los supuestos de suspensión mencionados, los contribuyentes que tuvieran pérdidas tributarias arrastrables acumuladas al cierre del ejercicio gravable anterior podrán deducir de la renta neta resultante del estado de ganancias y pérdidas al 31 de julio, los siguientes montos:

(a) Siete dozavos (7/12) de las citadas pérdidas, si hubieran optado por su compensación de acuerdo con el sistema previsto en el inciso a) del artículo 50 de la Ley del Impuesto a la Renta.

(b) Siete dozavos (7/12) de las citadas pérdidas, pero solo hasta el límite del cincuenta por ciento (50%) de la renta neta resultante del estado de ganancias y pérdidas al 31 de julio, si hubieran optado por su compensación de acuerdo con el sistema previsto en el inciso b) del artículo 50 de la Ley del Impuesto a la Renta.

Si los contribuyentes del RMT:

- a) Hubieran suspendido sus pagos a cuenta conforme al numeral anterior, y sus ingresos netos anuales superen las 300 UIT pero no las 1700 UIT mantendrán la suspensión de los pagos a cuenta.

- b) Hubieran suspendido sus pagos a cuenta conforme al numeral anterior e ingresen al Régimen General, reiniciarán sus pagos a cuenta conforme a lo dispuesto en el artículo 85 de la Ley del Impuesto a la Renta.

- c) Hubieran modificado su coeficiente o suspendido sus pagos a cuenta conforme al artículo 85 de la Ley del Impuesto a la Renta e ingresen al Régimen General, reiniciarán y/o determinarán sus pagos a cuenta conforme a lo dispuesto en el primer párrafo de dicho artículo.

El reinicio y/o determinación de los pagos a cuenta, señalados en los incisos b) y c), se realizará sin perjuicio de la facultad de solicitar la suspensión o modificación del coeficiente de los pagos a cuenta, según el artículo 85 de la Ley del Impuesto a la Renta.

Libros y Registros Contables

Los sujetos del RMT deberán llevar los siguientes libros y registros contables:

- a) Con ingresos netos anuales hasta 300 UIT[5]: Registro de Ventas, Registro de Compras y Libro Diario de Formato Simplificado.

- b) Con ingresos netos anuales desde 300 UIT hasta 500 UIT[6]deberán llevar como mínimo los siguientes libros y registros contables:

– Libro Diario.

– Libro Mayor.

– Registro de Compras.

– Registro de Ventas e Ingresos.

- c) Con ingresos netos anuales desde 500 UIT hasta 1 700 UIT[7]deberán llevar como mínimo los siguientes libros y registros contables:

– Libro de Inventarios y Balances.

– Libro Diario.

– Libro Mayor.

– Registro de Compras.

– Registro de Ventas e Ingresos.

El reglamento del RMT precisa que en tanto los ingresos netos anuales no superen las 300 UIT los siguientes gastos se pueden sustentar con el Libro Diario de formato simplificado:

– Gastos por depreciación del activo fijo, en vez del registro de Activo Fijo.

– Castigos por deudas incobrables y las provisiones equitativas por el mismo concepto, siempre que se determinen las cuentas a las que corresponden, en vez del Libro Diario.

Otras Situaciones Particulares del RMT

Alternativamente, se podrá deducir el desmedro de las existencias que se destruyan en presencia del contribuyente o de su representante legal, según corresponda, a cuyo acto podrá asistir el fedatario que designe la Administración Tributaria, sujeto al procedimiento que establezca mediante resolución de superintendencia, tomando en cuenta, entre otros, los siguientes criterios:

(i) la zona geográfica donde se encuentren almacenadas las existencias;

(ii) la cantidad, volumen, peso o valor de las existencias;

(iii) la naturaleza y condición de las existencias a destruir; y

(iv) la actividad del contribuyente.

En otras palabras, ya no se requerirá la presencia de un notario. Esto aún está a la espera de una Resolución de Superintendencia.

Tratándose de contribuyentes que provengan del Régimen Especial o del Nuevo RUS, el valor de los activos fijos se calculará de la siguiente manera:

- a) Se tomará en cuenta el costo de adquisición, producción o construcción, a que se refiere el artículo 20 de la Ley del Impuesto a la Renta.

- b) Al costo señalado en el inciso a) se le aplicará el porcentaje anual máximo de depreciación previsto en la Ley del Impuesto a la Renta y en su reglamento, según el tipo de bien del que se trate, por los ejercicios y/o meses comprendidos entre su adquisición y el mes anterior al ingreso al RMT.

- c) El resultado de deducir el monto calculado en el inciso b) del costo a que se refiere el inciso a) será el valor del activo fijo susceptible de activación.

A tal efecto, el contribuyente deberá contar con la documentación sustentatoria que otorgue certeza del valor y de la fecha de adquisición, producción o construcción.

Estos activos fijos se deben depreciar por el tiempo restante luego del cálculo previsto en el inciso b).

[1] El resaltado y subrayado es nuestro.

[2] Tratándose del RER el acogimiento se realizará únicamente con ocasión de la declaración y pago de la cuota que corresponda al período en que se efectúa el cambio de régimen, y siempre que se efectúe dentro de la fecha de su vencimiento.

[3] Supuestos previstos en el art. 3 del D. Leg. 1269.

[4] Considerando los regímenes en la siguiente prelación: NRUS, RER, RMT y General.

[5] Dispuesto por el D. Leg. 1269.

[6] Dispuesto por la Resolución de Superintendencia N° 045-2017.

[7] Dispuesta por la Resolución de Superintendencia N° 234-2006 y modificatorias.