La Ley N° 30524, estableció que se pueden acoger a este beneficio las:

– Microempresa: Empresas con ventas anuales hasta el monto máximo de 150 Unidades Impositivas Tributarias (UIT[1]). Para las solicitudes del ejercicio 2017 se considera hasta S/ 592 500, tomando en cuenta la UIT 3950.

– Pequeña empresa: ventas anuales superiores a 150 UIT y hasta el monto máximo de 1700 Unidades Impositivas Tributarias (UIT). Para las solicitudes del ejercicio 2017 se considera hasta S/ 6´715 000, tomando en cuenta la UIT 3950.

No están comprendidas en la presente norma ni pueden acceder a los beneficios establecidos las empresas que, no obstante cumplir con las características definidas conformen un grupo económico que en conjunto no reúnan tales características, tengan vinculación económica con otras empresas o grupos económicos nacionales o extranjeros que no cumplan con dichas características, falseen información o dividan sus unidades empresariales[2]

– Las MYPE que mantengan deudas tributarias exigibles coactivamente mayores a 1 UIT.

– Las MYPE que tengan como titular a una persona natural o socios que hubieran sido condenados por delitos tributarios.

– Quienes se encuentren en proceso concursal, según la ley de la materia.

– Las MYPE que hubieran incumplido con presentar sus declaraciones y/o efectuar el pago de sus obligaciones del impuesto general a las ventas e impuesto a la renta al que se encuentren afectas, correspondientes a los doce (12) períodos anteriores, salvo que regularicen pagando o fraccionando dichas obligaciones en un plazo de hasta noventa (90) días previos al acogimiento.

Se evalúan los últimos doce (12) períodos anteriores a la fecha límite de regularización. El incumplimiento se produce cuando se omite presentar la declaración y/o efectuar el pago de las obligaciones tributarias hasta la fecha de vencimiento.

Para que la regularización del incumplimiento en la presentación de la declaración y/o el pago de las obligaciones tributarias surta efecto, la MYPE debe presentar la declaración y/o pagar o fraccionar el pago de dichas obligaciones, según corresponda, hasta la fecha límite de regularización.

En el caso del fraccionamiento, la resolución que lo aprueba debe haber sido notificada hasta la fecha límite de regularización.

Si al último día del periodo por el que se ejerce la opción de prórroga se verifica que en alguno(s) de los doce (12) períodos a evaluar la MYPE incurrió en incumplimiento, esta no podrá optar por la prórroga, salvo que hubiera regularizado hasta la fecha límite de regularización.

Se verifican el último día calendario del periodo por el que se ejerce la opción de prórroga. Se debe tener en cuenta que las verificaciones se hacen una vez enviado el PDT 621 ya que en el citado PDT no se realiza ninguna validación.

Por ejemplo, si solicita por el período febrero 2017 se verifica el cumplimiento al 31.01.2017.

Por ejemplo:

JL Tax Consulting SAC con número de RUC 20601903793, ha optado por acogerse al beneficio de la Ley IGV justo por el período febrero 2017, para tal efecto ha considerado ello en su PDT 621. En ese caso el plazo máximo será hasta el vencimiento del período mayo 2017 ( Tres meses siguientes a febrero: Marzo, Abril y culmina en Mayo), exactamente hasta el 16.06.2017.

No existe un límite establecido, es más las solicitudes se realizan de manera individual por cada período que se presente el PDT 621.

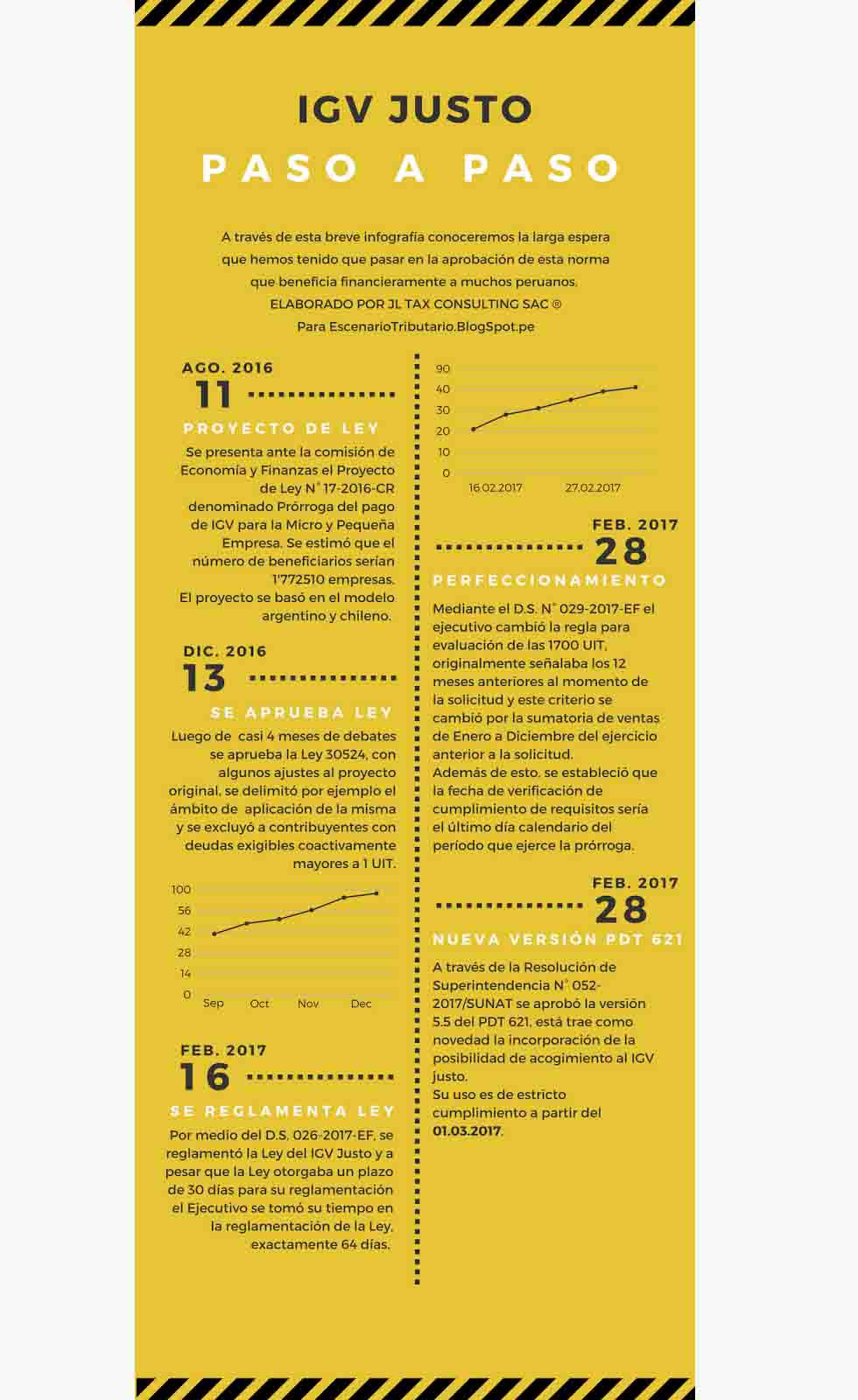

Para finalizar, les dejamos una infografía que nos indica la evolución normativa de este beneficio:

– Expediente Digital del Proyecto de Ley del IGV:

http://www.leyes.congreso.gob.pe/Documentos/2016_2021/Proyectos_de_Ley_y_de_Resoluciones_Legislativas/PL0001720160811..pdf

– Ley N° 30524:

http://busquedas.elperuano.com.pe/normaslegales/ley-de-prorroga-del-pago-del-impuesto-general-a-las-ventas-ley-n-30524-1462922-1/

– Reglamento de la Ley N° 30524, Decreto Supremo N° 026-2017-EF:

http://busquedas.elperuano.com.pe/normaslegales/aprueban-normas-reglamentarias-de-la-ley-n-30524-que-establ-decreto-supremo-n-026-2017-ef-1486525-6/

– Perfeccionamiento del Reglamento, Decreto Supremo N° 029-2017-EF:

http://busquedas.elperuano.com.pe/normaslegales/modifican-el-reglamento-de-la-ley-del-impuesto-general-a-las-decreto-supremo-n-029-2017-ef-1491051-2/

– Resolución de Superintendencia N° 052-2017/SUNAT:

http://www.sunat.gob.pe/legislacion/superin/2017/052-2017.pdf

[2] Dado que el art. 1 de la Ley 30524 establece que las características de la MYPE son las dispuestas por el artículo 5 del Texto Único Ordenado de la Ley de Impulso al Desarrollo Productivo y al Crecimiento Empresarial, aprobado por el Decreto Supremo 013-2013-PRODUCE, esta dispone en su artículo 6 la referida exclusión.