A partir del 01.03.2018 se inicia la DAOT 2017

31 de Enero, 2018

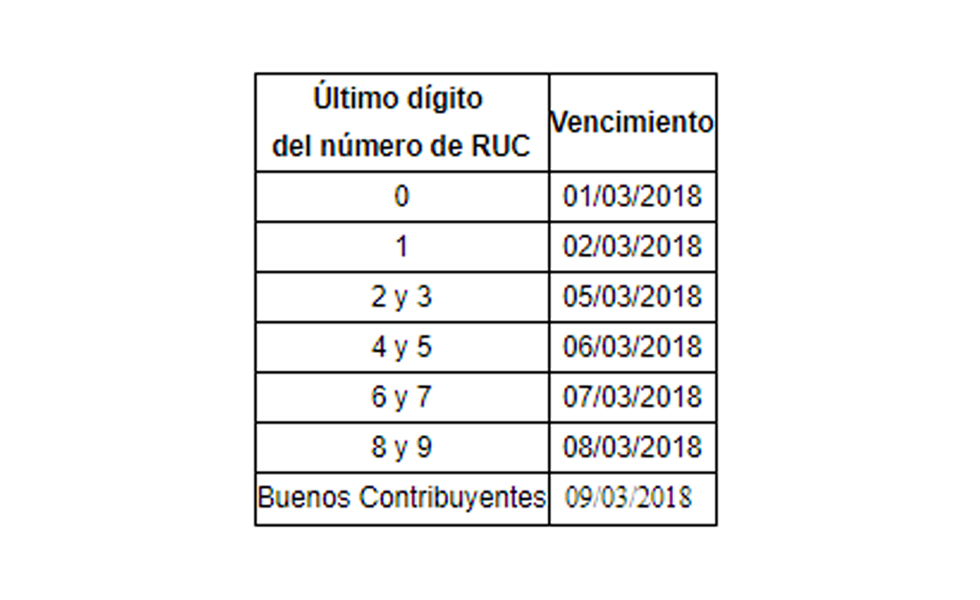

Como se recordará a través de la Resolución de Superintendencia N° 036-2016, publicada el 10.02.2016, se regularon los plazos de presentación de la Declaración Anual de Operaciones con Terceros (DAOT) o el formato denominado “Constancia de no tener información a declarar”, el cual debe ser presentado hasta el día que corresponda al mes de marzo del año siguiente al ejercicio a declarar, considerando para ello, desde el primer día hábil hasta séptimo día hábil de acuerdo al último dígito de RUC. Si esa regla la llevamos a la presentación del ejercicio 2017, se tendría el siguiente cronograma:

- Sean Principales Contribuyentes al 31 de diciembre del 2017

- Estén obligados a presentar por lo menos una declaración mensual del IGV durante el ejercicio y siempre que por dicho ejercicio el monto de sus ventas internas o el monto de sus adquisiciones de bienes, servicios o contratos de construcción haya sido superior a las setenta y cinco (75) UIT, es decir S/ 303,750.00 Soles. Se considera la UIT del 2017.

- Sean asociaciones sin fines de lucro, instituciones educativas o entidades religiosas que realicen sólo operaciones inafectas del IGV en el Ejercicio, cuyo número de trabajadores que deben ser declarados en la PLAME del período tributario 11/2017 sea superior a diez (10).

Transacciones que no se informan

- La exportación de bienes y/o servicios, considerada como tal por las normas que regulan el IGV.

- La utilización en el país de servicios prestados por no domiciliados.

- La importación de bienes.

- Las consideradas como retiros de bienes, conforme a las normas del IGV.

- Operaciones menores a 700 soles donde no exista la obligación de señalar el documento de identidad, salvo que los comprobantes de pago contengan dicha información y estos no hayan sido declarados en libros electrónicos.

- Las realizadas en los períodos durante los cuales el Declarante hubiera pertenecido al RUS.

- Las que hubieran sido informadas a la SUNAT a través de declaraciones distintas a la regulada en el presente Reglamento, tales como las informadas a través del PDB, COA-Estado, Libros Electrónicos.

Como se puede observar, en especial el último punto la administración en pocas palabras ha señalado que si se envió la información (Libros Electrónicos, PDB, COA e incluso el reciente resumen de contingencias de comprobantes físicos, dado que la norma hace extensiva cualquier declaración), ya no se tiene la obligación de volver a remitir, dado que tendría duplicidad de información. En ese sentido, sólo corresponde enviar la constancia de no tener información a declarar, siempre y cuando calce dentro de los sujetos obligados.

Necesitas más información contáctenos directamente: Aquí.