17 de Abril, 2017

Los contribuyentes (Personas naturales[1] o Jurídicas) que mantengan al 30 de setiembre de 2016 deudas tributarias impugnadas[2] y/o en cobranza coactiva y que al menos cumplan uno de los siguientes supuestos:

– Teniendo rentas de tercera categoría, sus ingresos anuales no superen las 2 300 UIT, desde el periodo comprendido entre enero de 2012 al periodo agosto de 2016[3], aun cuando se trate de rentas exoneradas e inafectas.

-Aquellos que, en todos o alguno de los periodos comprendidos entre enero de 2012 a agosto de 2016, hubieran estado acogidos al Nuevo RUS y no superen las 2 300 UIT.

– Sean personas naturales que, en los periodos comprendidos entre enero de 2012 y agosto de 2016, no hubieran tenido ingresos que califiquen como renta de tercera categoría ni hubieran sido sujetos del Nuevo RUS[4].

– Los contribuyentes que tengan contratos de estabilidad tributaria.

– Las personas naturales con sentencia condenatoria consentida o ejecutoriada vigente a la fecha de presentación de la solicitud de acogimiento al FRAES, por delito tributario o aduanero, ni tampoco aquellos cuyos representantes, por haber actuado en calidad de tales, tengan sentencia condenatoria consentida o ejecutoriada vigente a la fecha de presentación de la solicitud de acogimiento al FRAES, por delito tributario o aduanero.

– El Sector Público Nacional, con excepción de las empresas conformantes de la actividad empresarial del Estado.

Las deudas tributarias por:

– Impuesto a la renta, impuesto general a las ventas, impuesto selectivo al consumo, impuesto especial a la minería, arancel de aduanas, entre otros y por otros ingresos administrados por la SUNAT, tales como regalía minera, FONAVI por cuenta de terceros, gravamen especial a la minería, entre otros, impugnadas y/o en cobranza coactiva al 30 de setiembre de 2016.

– La deuda incluida en alguno de los procedimientos concursales al amparo de la Ley Nº 27809, Ley General de Sistema Concursal, y normas modificatorias o procedimientos similares establecidos en normas especiales.

– Deuda por pagos a cuenta del impuesto a la renta del ejercicio gravable 2016.

– Deudas por aportes a la Oficina de Normalización Previsional (ONP) y al Seguro Social de Salud (ESSALUD).

¿Qué beneficios ofrece el FRAES?

Bono de Descuento

El más interesante de los beneficios, teniendo en cuenta lo siguiente:

Este bono se hará efectivo siempre que la primera cuota, las cuotas constantes del fraccionamiento y la cuota bono pagadas cubran el importe equivalente a los siguientes conceptos:

– El saldo insoluto y sus intereses, actualización e intereses capitalizados no descontados.

– Las multas con sus respectivos intereses, actualización e intereses capitalizados no descontados.

– Los intereses del fraccionamiento que forman parte de la primera cuota, de las cuotas constantes y la cuota bono.

Bono Adicional de Descuento:

El contribuyente podrá acogerse a la modalidad de pago al contado, hasta el 31 de julio de 2017. En dicho caso, se le aplica un porcentaje de descuento de veinte por ciento (20%) sobre el saldo de la deuda materia de acogimiento y que resulte luego de la aplicación del bono de descuento.

El bono de descuento y el porcentaje adicional se aplican a la fecha de presentación de la solicitud de acogimiento al FRAES, debiendo realizar el pago a dicha fecha. En este caso, la deuda materia del FRAES se actualiza hasta la fecha de presentación de la solicitud.

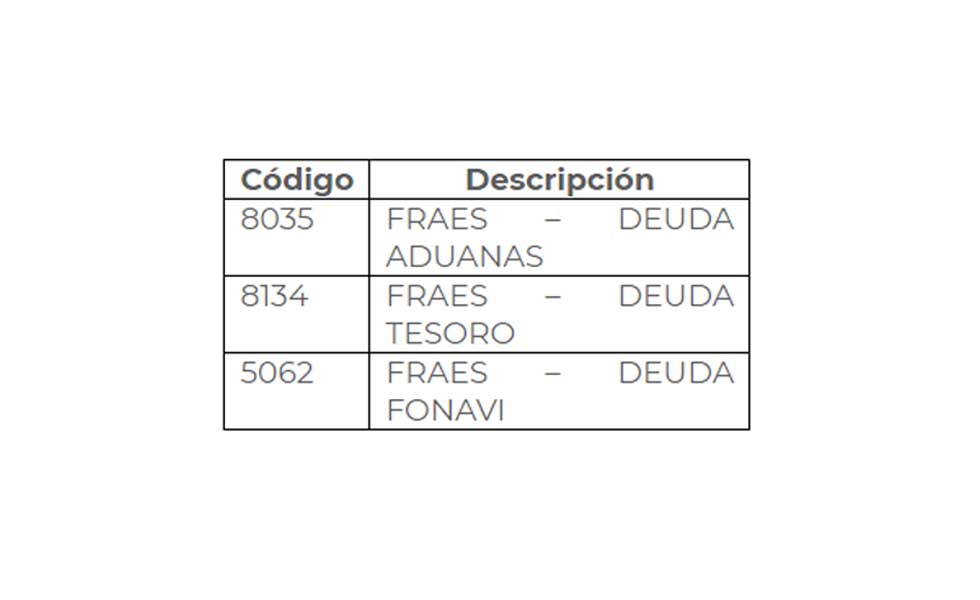

Para realizar el referido pago tenga en cuenta los siguientes códigos[5] en el formulario de pago N° 1662- Guía de Pagos Varios:

Pago Fraccionado

En el caso optar por esta modalidad tener en cuenta que:

– Los intereses de este fraccionamiento especial será el 50% de la Tasa de interés moratoria (TIN[6]), es decir 0.6% mensual o 0.02% diaria.

– La deuda se puede fraccionar hasta en 72 cuotas[7]. Tales deudas se actualizan con la TIM, capitalización y/o con el IPC de acuerdo a las disposiciones legales de la materia, según corresponda hasta el 30 de setiembre de 2016.

– La cuota mensual no puede ser menor a S/ 200.00, salvo la última. La primera cuota vencerá el último día hábil del mes siguiente de aprobado el fraccionamiento. El vencimiento de las cuotas constantes y de la última cuota se producirá el último día hábil de cada mes.

¿Se pueden realizar pagos anticipados?

¿Cómo me acojo al beneficio?

Para acogerse tenga en cuenta los siguientes pasos:

Se debe tener en cuenta que el deudor podrá presentar hasta dos (2) solicitudes por cada uno de los siguientes conceptos, debiendo optar en cada solicitud si se acoge al pago al contado o al fraccionado:

– Las deudas generadas por obligaciones aduaneras.

– Las deudas generadas por obligaciones al FONAVI.

– Las deudas tributarias o ingresos administrados por la SUNAT distintas a las señaladas en los párrafos anteriores.

¿Qué pasa si se incumplen las cuotas?

– Las cuotas vencidas y/o pendientes de pago están sujetas a la TIM vigente (1.2% Mensual).

– La SUNAT está facultada a proceder a la cobranza de la totalidad de las cuotas pendientes de pago cuando se acumulen tres o más cuotas vencidas y pendientes de pago total o parcialmente y devengan un interés sujeto a la TIM vigente.

– No se accede al bono de descuento, cuando:

Se acumulen tres o más cuotas vencidas y pendientes de pago, total o parcialmente, o no se efectúe el pago del importe incluido en la cuota que extingue el fraccionamiento, hasta el último día hábil del mes siguiente al vencimiento de esta.

– En caso de que el deudor acumule tres o más cuotas vencidas y pendientes de pago, total o parcialmente, este se encontrará impedido de ser calificado como buen contribuyente, en tanto no cumpla con el pago de la totalidad de dichas cuotas.

Extinción de Deudas

SUNAT ha procedido a extinguir las deudas menores a 1 UIT (S/ 3,950.00) que al 30.09.2016 estaba pendiente de pago al 9 de diciembre de 2016 y que incluye, entre otras:

– La deuda tributaria, contenida o no en valores, notificada o no, exigible[8] al 30 de setiembre de 2016.

– La deuda tributaria, contenida o no en liquidaciones de cobranza, vinculadas a las declaraciones aduaneras numeradas hasta el 30 de setiembre de 2016.

– La deuda tributaria contenida o no en Liquidaciones referidas a las declaraciones aduaneras numeradas hasta el 30 de setiembre de 2016.

– Las deudas tributarias contenidas en Resoluciones notificadas al 30 de setiembre de 2016

– Las resoluciones de multas tributarias emitidas o no por infracciones cometidas hasta el 30 de setiembre de 2016. Cuando no sea posible establecer la fecha de comisión de la infracción, las detectadas hasta el 30 de setiembre de 2016.

– Las resoluciones de multas tributarias vinculadas a las declaraciones aduaneras numeradas hasta el 30 de setiembre de 2016.

– Las resoluciones de multas y liquidaciones de cobranza, emitidas o no, generadas por las infracciones establecidas en la Ley de los Delitos Aduaneros aprobada por la Ley Nº 28008 y modificatorias hasta el 30 de setiembre de 2016.

– Los saldos de aplazamiento y/o fraccionamiento de deudas tributarias acogidas a cualquier sistema de aplazamiento y/o fraccionamiento, sea este de carácter general, especial o particular, inclusive el vinculado al pago del Impuesto Temporal a los Activos Netos, siempre que no contengan deuda por aportaciones a la ONP o al ESSALUD, cuando el saldo pendiente de pago al 30 de setiembre de 2016 sea menor a S/ 3 950,00 (tres mil novecientos cincuenta y 00/100 soles).

– Las demás resoluciones que contengan deuda tributaria al 30 de setiembre de 2016.

La extinción dispuesta incluye la deuda contenida en cada valor, considerado de manera independiente, aun cuando sean del mismo período, tributo o multa y aun cuando la emisión del valor sea posterior al 30 de setiembre de 2016.

La extinción incluye la deuda contenida en la liquidación de cobranza, Liquidación referida a las declaraciones aduaneras o resoluciones emitidas, de forma independiente cada una, aun cuando su emisión sea posterior al 30 de setiembre de 2016.

Puede consultar si fue sujeto del beneficio en el siguiente link: http://www.sunat.gob.pe/cl-ti-itfraccionamiento-consultas/ConsultaPadronFraes.html

Escenario tributario es impulsado por JL Tax Consulting, Síguenos en Facebook como: JL TAX CONSULTING

Links de Interés:

Decreto Legislativo 1257 Publicado el 08/12/2016 : http://busquedas.elperuano.com.pe/normaslegales/decreto-legislativo-que-establece-el-fraccionamiento-especia-decreto-legislativo-n-1257-1461978-2/

Decreto Supremo 049-2017-EF Publicado el 10/03/2017: http://busquedas.elperuano.com.pe/normaslegales/aprueban-reglamento-del-decreto-legislativo-n-1257-que-esta-decreto-supremo-n-049-2017-ef-1495327-4/

Resolución de Superintendencia N° 098-2017 Publicado el 14/04/2017: http://busquedas.elperuano.com.pe/normaslegales/aprueban-normas-para-la-presentacion-de-la-solicitud-de-acog-resolucion-no-098-2017sunat-1509236-1/

[1] El numeral 1.2 del artículo N° 1 del reglamento del FRAES aprobado por el D.S. 049-2017-EF precisa que la persona natural se encuentra comprendida independientemente que haya generado otras rentas distintas a la de tercera categoría.

[2] El numeral 3.2 del artículo N° 3 del Decreto Legislativo N° 1257 señala que se debe entender por deuda impugnada a aquella cuyo recurso de reclamación, apelación o demanda contencioso administrativa se hubiera presentado hasta el 30 de setiembre de 2016. No se considera deuda impugnada aquella que se canceló para su impugnación.

[3] El segundo y tercer párrafo del literal a del numeral 5.1 del artículo 5 del Decreto Legislativo N° 1257 establece que se entiende como ingresos anuales, a la sumatoria del monto de las ventas gravadas, no gravadas, inafectas y otras ventas consignadas en las declaraciones juradas mensuales del Impuesto General a las Ventas (IGV) correspondientes a los periodos comprendidos entre enero de 2012 a agosto de 2016 que hubieran presentado. Para tal efecto, se verifica desde el año 2012 hasta el año 2015, año por año, que la sumatoria a que se refiere el párrafo anterior no supere las dos mil trescientas (2 300) UIT por cada año, considerando el valor de la UIT vigente en cada año evaluado; y que, además, la sumatoria de dichos conceptos desde el periodo comprendido entre setiembre de 2015 al periodo agosto de 2016 tampoco supere las dos mil trescientas (2 300) UIT, considerando el valor de la UIT vigente al año 2016.

[4] Se incluyen en este supuesto a los deudores que al 30 de setiembre de 2016 no posean Registro Único de Contribuyentes y tengan deuda tributaria aduanera a dicha fecha (La solicitud por este concepto recién se podrá realizar a partir del 29.05.2017).

[5] Códigos para efectos del pago al contado y/o fraccionado, aprobados por el numeral 7.2 del artículo 7 de la Resolución de Superintendencia N° 098-2017/SUNAT, publicada el 14 de abril del 2017.

[6] La TIN vigente es de 1.2% y se aprobó mediante la Resolución de Superintendencia N° 053-2010/SUNAT.

[7] El fraccionamiento se considerará extinguido cuando las cuotas pagadas amorticen el importe equivalente al total del saldo insoluto fraccionado más los intereses, actualización e intereses capitalizados no descontados, así como las multas y sus respectivos intereses, actualización e intereses capitalizados no descontados y cuando se paguen los intereses del fraccionamiento correspondientes a dicha amortización. La aplicación del bono de descuento conlleva a que se den por pagadas todas las cuotas restantes.

[8] Se entiende por exigible a la deuda señalada en el inciso 1 del artículo 3 del Código Tributario y al artículo 150 de la Ley General de Aduanas inclusive aquella deuda que determine la SUNAT con posterioridad a la fecha de vigencia del Decreto Legislativo por los períodos vencidos o declaraciones aduaneras numeradas, hasta el 30 de setiembre de 2016. Para el efecto se considera la información de las declaraciones rectificatorias presentadas hasta el 30 de setiembre de 2016.